離婚になった際、一方に不法行為があった場合には慰謝料が発生することになります。又、お互いが婚姻生活中に築き上げた財産は、夫婦の共有財産として分割することにもなります。

その場合、慰謝料や財産分与に税金がかかるかどうかという点については意外に知られていない所だと思いますが、ご自身がもうすぐ離婚を迎え慰謝料や財産分与を受け取るという方にとっては必ず知っておくべき知識です。

そこで今回は、慰謝料と財産分与における税金の仕組みについて詳しく解説していきたいと思います。

1.どのような場合に慰謝料に税金がかかるのか?

(1)相場以上の慰謝料額部分について贈与税がかかる

離婚により慰謝料を受け取った場合、受け取った側は贈与税などの税金が課されるのでしょうか。慰謝料全額がもらえるのか、あるいは、その一部を税金として納めなければならないのかは、受け取る側からすれば非常に気になる点かと思います。

原則として、慰謝料を受け取った場合、税金がかかることはありません。 これは慰謝料が、慰謝料を請求した者の精神的苦痛を慰謝のために受け取るものであって、なんらかの利益を得たわけではないからです。

原則的に、慰謝料は、非課税

所得税法施行令30条より

ただし、例外的に慰謝料に対して税金がかかる場合もあります。これは、慰謝料が常識的に考えて、精神的苦痛の慰謝を超える高額なものであった場合、その部分については贈与税がかかる可能性があります。

慰謝料の相場は一般的に50 万円から300 万円といわれていますが、これを大きく超える 1,000万円を受け取った場合で考えてみると、700万円については精神的苦痛の慰謝を超える高額な部分として認定される可能性があります。仮にこの 700 万円が高額と認定された場合にかかる贈与税は 112 万円となります。

贈与税の計算方法については、下記サイトをご参照ください。

よって、慰謝料の受け取りや支払いは原則として税金に影響しませんが、慰謝料の額が常識的に考えて高額なものであると認定された場合は、贈与税がかかる可能性があるのです。

(2)慰謝料の支払いは必要経費として“節税”になるか?

一方、慰謝料を支払った側がなんらかの事業主の方であった場合においてよく聞かれるのが、必要経費として計上できないか?というお問い合わせですが、もちろんなりません。

どのような事業をしていたとしても、離婚することがその事業の必要経費という説明ができないためです。

2.財産分与について税金がかかる範囲とは?

(1)どのような場合において財産分与に課税されるか

財産分与についても原則として税金はかかりません。

財産分与の内容が、婚姻中の夫婦共有財産の精算であり、分与された財産は分与を受けた者の財産でもあったと考えると、財産分与を受けたとしてもなんらかの利益を得たわけではないからです。

ただし、例外として以下の場合には税金がかかる場合があります。

(2)常識的な水準以上の金額部分にはかかってくる

1点は、財産分与についても慰謝料と同様、常識的に考えて、夫婦共有財産の精算以上に高 額な分与であった場合です。この場合は、その部分について財産分与を受けた者について贈与税がかかる可能性があります。

たとえば、婚姻する前に夫に 2,000万円貯金があり、そのあと婚姻期間中に貯金が 3,000万円増えたため、この5,000万円の半分(2,500 万円)を財産分与した場合、夫婦共有財産は 婚姻期間中に増えた貯金 3,000 万円であるため、精算額として適切なのは 3,000 万円の半分(1,500万円)であると認定される可能性があります。

この事例では、妻への分与のうち、夫婦共有財産の精算以上に分与した部分が 1,000 万円 (2,500 万円-1,500 万円)と認定され、これについて贈与税が課される可能性があります。尚、ここでの金額はあくまでも例示です。

3.不動産による財産分与を行った場合の税金

もう1点は、不動産(土地・建物等)の財産分与を行った場合です。 この場合は、財産分与した者に税金がかかる可能性があります。不動産を財産分与すると、その不動産を時価で売却したとみなされるため、時価が取得した時の金額を上回っている 部分について所得税(住民税)がかかります。 また、分与対象不動産が自宅の場合と、そうでない場合とでは税金計算が変わる場合があり ます。税金計算の流れをそれぞれご紹介します。

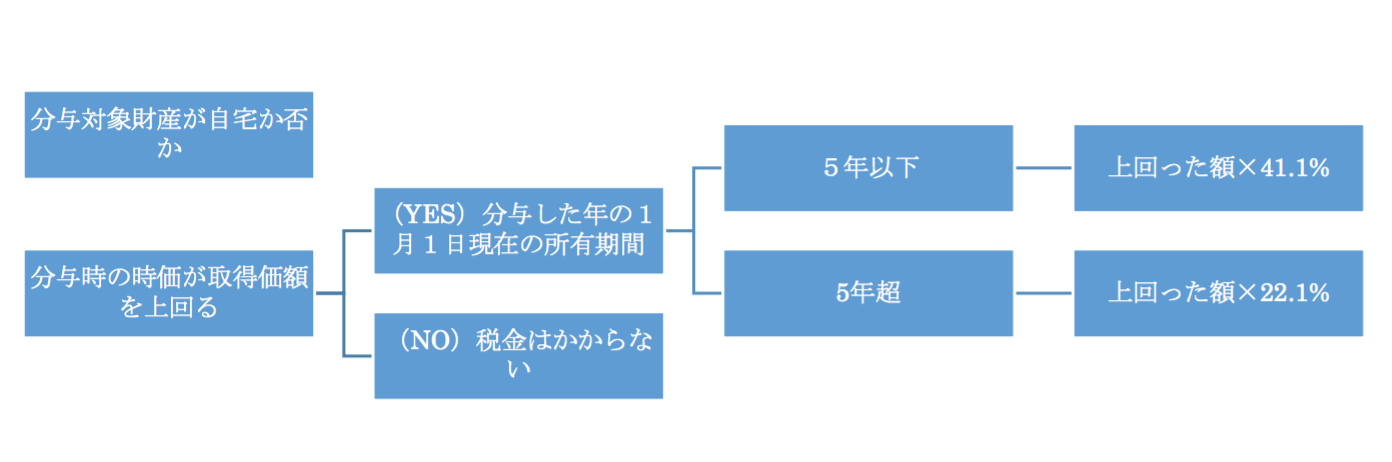

(1)自宅利用以外の不動産の財産分与税金計算(例)

たとえば、2,000 万円で購入した不動産(分与時の時価 5,000 万円)を分与財産とした場合、 時価のうち取得金額を上回る 3,000 万円について税金が発生することとなります。 具体的な税金計算については、財産分与した年の 1 月 1 日現在の分与対象不動産の所有期間が 5 年以下か 5 年を超えるかで変わってきます。

| 5年以下 | 5年超 | |

| 税金発生額 | 1,233万円(3,000万円×41.1%) | 663万円(3,000万円×22.1%) |

(図1 分与対象財産が不動産(自宅以外)の場合)

時価相当の利益を得ていないため税金が発生するのは感覚的に不合理なように思われます が、この場合は税金がかかってしまいます。

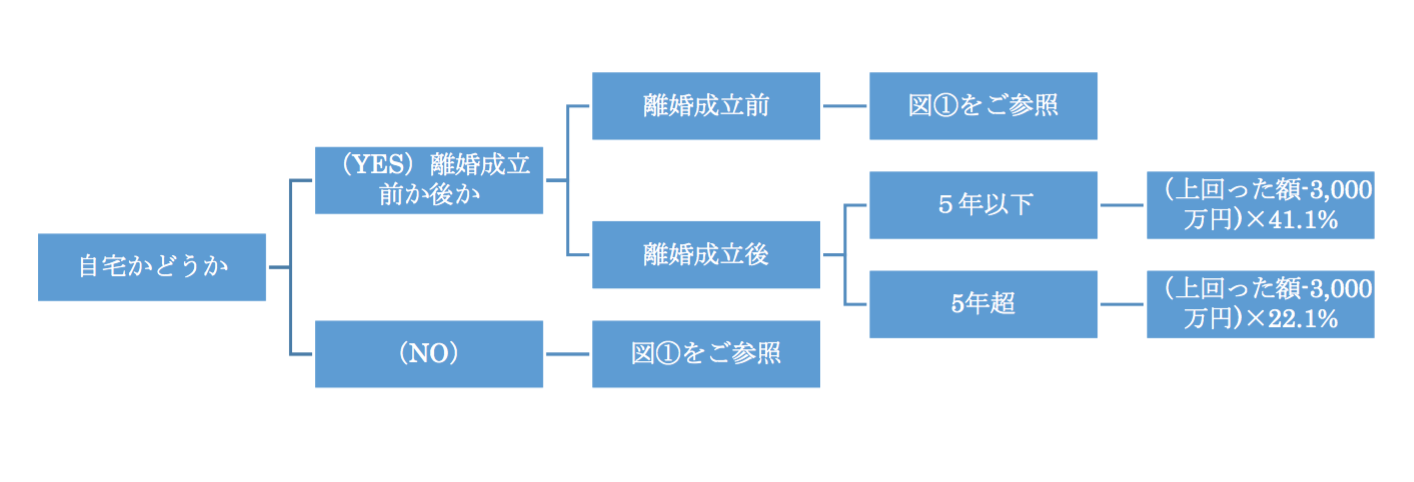

(2)自宅利用の不動産を財産分与する場合

ほとんどの家庭で自宅とは別に不動産を所有していることは珍しいと考えられ、自宅を分与財産とされる場合が多いと思います。自宅も上記と同様税金が発生するのですが、先にご 紹介した場合と異なるのは、分与する時期が離婚成立前か後かで税金計算が変わってきま す。

具体的には、離婚成立後に自宅を譲渡する場合は、取得金額を上回る時価のうち 3,000 万円 については税金が発生しないという特例があります。

さきほどの例でいうと、以下のとおりとなります。

| 離婚成立前 | 離婚成立後 | |

| 税金発生額 | 1,233万円(または663万円) | ゼロ(3,000万円-3,000万円) |

(図2 分与対象財産が自宅の場合)

財産分与も原則として税金計算に影響を与えません。ただし、財産分与の額が常識的に考えて高額なものであった場合、贈与税がかかる可能性があります。 また、分与対象財産が不動産である場合、分与側に所得税がかかる可能性がありますが、離婚時期を調整することにより、その所得税を軽減できる場合もあります。

まとめ

金銭で慰謝料、財産分与を行う場合は、当局もその事実をつかむことが難しいため、課税実務上、申告していないという方が多いかもしれません。しかし、不動産が移転した場合は登記が変 更されるので当局はその事実を容易につかむことができます。いずれにせよ、慰謝料や財産 分与のやりとりがあった場合は、税理士などの専門家にその計算を依頼することが望まし いと考えられます。

慰謝料や財産分与の金額を弁護士との交渉により決定した場合は、合理的に財産分与額を計算していることが一般的と考えられるため、その限りにおいては、贈与税が認定されるような高額な分与とされる可能性は低くなると思われます。

慰謝料と財産分与ともに原則として税金が発生しませんが、夫婦のあり方が多様化しているなか、夫婦それぞれの生活を楽しむために離婚したが、離婚したという事実以外、婚姻中となんら変わらない場合にやり取りする慰謝料や財産分与については、贈与税を免れるために行った離婚とみなされ、やり取りした金額すべてに対して贈与税が発生する可能性もあります。そのようなことにならない為にも、税理士などの専門家への相談が望ましいと考えられます。